L'outsourcing, la combinaison gagnante

Pôle d'excellence à la française, l'outsourcing de centre de contacts est un secteur en perpétuelle réinvention. Rupture technologique, nouvelles attentes des consommateurs, consolidation des marchés, transformation des métiers... Les principaux acteurs décryptent ces évolutions.

Le marché de la relation client externalisée n'est plus à conquérir. Poussé par les télécoms, il croît de manière ininterrompue depuis sa création en 1995, au rythme de 10% par an dans les années 2000 et atteint son plus haut niveau en 2011, à 2,2 milliards d'euros(1) en France. À titre de comparaison, le secteur du BPO (Business Process Outsourcing) pèse plus de 117 milliards d'euros dans le monde en 2016 (2). S'ensuivent quatre années de ralentissement dues à l'ouverture des télécoms. Offres low cost sans relation client ou presque, selfcarisation... le poids des opérateurs de télécommunication baisse considérablement.

Le secteur atteint de nouveau un chiffre d'affaires de 2,1 milliards d'euros dans l'Hexagone.

"Malgré tout, beaucoup de nouveaux acteurs commencent à développer l'outsourcing, explique Dominique Decaestecker, directeur général des centres de contacts d'Arvato. Quelques marchés jusque-là très fermés, comme la banque en ligne et l'assurance, s'ouvrent à l'externalisation de la relation client. De même, le secteur de l'e-commerce doit gérer une croissance extrêmement forte et les e-marchands commencent à représenter des volumes importants." Ainsi, en 2016, le secteur atteint de nouveau un chiffre d'affaires de 2,1 milliards d'euros dans l'Hexagone.

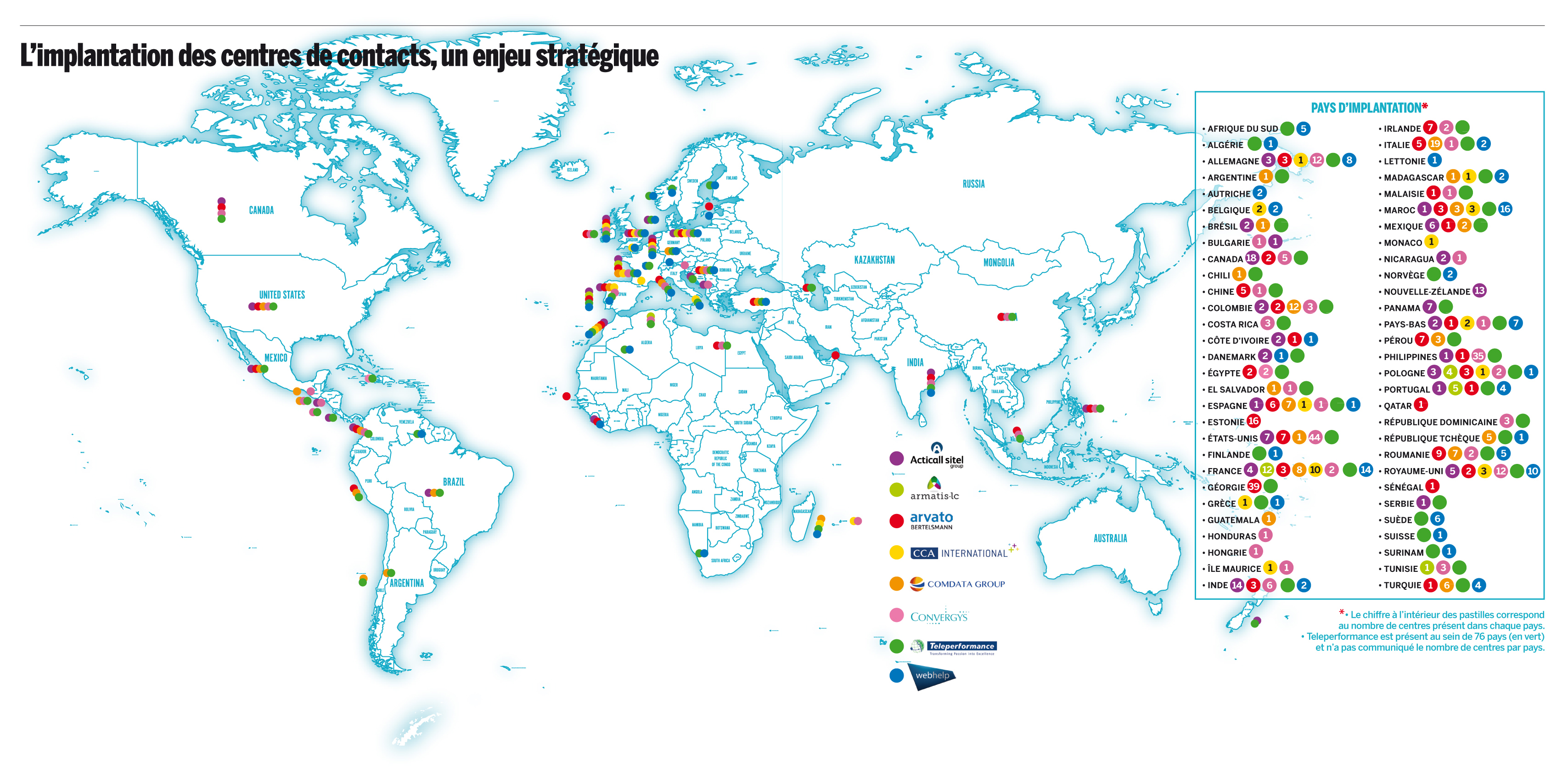

Voir ici la carte de l'implantation mondiale des centres de contacts.

Mais la pénétration de l'outsourcing dans la gestion de la relation client interroge. Elle est estimée à environ 30%(1), un chiffre étonnamment bas, rapporté à ses tarifs très compétitifs: "Le prix est généralement moitié moindre par rapport au coût engendré par un traitement en interne au sein des entreprises", estime Tanguy de Laubier, directeur général de BlueLink (créé il y a 25 ans par Air France pour gérer la relation avec les adhérents de son programme fidélité, l'acteur se positionne comme un "gestionnaire de la relation client" et non comme un outsourceur). Pour le dirigeant, cette tendance est révélatrice: le marché est à saturation et le taux de pénétration n'évolue pas depuis cinq ans, signe que la plus grande richesse des entreprises est la relation avec leurs clients, dont elles peinent à se détacher. Pour Denis Akriche, le fondateur d'Armatis-LC, en revanche, "le marché va continuer à se développer".

Un marché en pleine concentration, à la recherche de nouveaux eldorados

Dans la course à la rentabilité, deux tendances se dessinent: l'internationalisation croissante, assortie d'une recherche de nouveaux eldorados, et une concentration galopante du marché. Cette dernière est déjà très largement engagée en France (Acticall acquiert Sitel en 2015, Armatis fait l'acquisition de Laser Contact en 2012, B2S rachète le malgache Eazyco en 2016 et devient Comdata France en 2017, CCA International absorbe Intra Call Center en 2010, puis Data Base Factory en 2015, pour n'en citer que quelques-uns). "Je ne pense pas que d'autres concentrations majeures interviendront en France, analyse Denis Akriche (Armatis-LC). En revanche, cela se produira certainement au niveau européen, voire mondial."

(1) "Le marché des centres de contacts, relation client, BPO, chatbots, optimisation des RH: à quoi ressembleront les centres de contact de demain", étude Xerfi-Precepta. L'enquête est publiée courant décembre 2017.

(2) Étude Report Buyers.

Sur le plan de la conquête géographique, nombre d'acteurs se développent en Europe afin de répondre aux demandes de clients internationaux désireux d'avoir une offre globale en plusieurs langues. De plus, lorsqu'un outsourceur arrive à une certaine taille sur le marché français, il devient nécessaire d'opérer au sein d'autres zones afin de réduire sa dépendance. Plus largement, après le développement en Europe et en Afrique du Nord, une deuxième vague d'off-shoring déferle sur l'Afrique subsaharienne et, plus particulièrement, sur Madagascar, "nouvel eldorado des outsourceurs", selon Flavien Vottero, en charge de l'étude Xerfi-Precepta consacrée au marché des centres de contacts(1). Une tendance confirmée par les investissements des opérateurs marocains mais aussi français sur ce territoire, sur lequel sont présents plusieurs leaders du secteur, parmi lesquels CCA International, B2S, Webhelp, etc.

Certains États entretiennent une concurrence sociale et fiscale pour attirer les centres de contacts.

Flavien Vottero met en garde les entreprises tentées par cette destination low cost: "Cette logique a un intérêt certain à court terme en raison de la réduction des coûts mais les clients chercheront à récupérer cette économie dans la prestation, entraînant une course déflationniste." Par ailleurs, certains États entretiennent une concurrence sociale et fiscale pour attirer les centres de contacts. Ainsi, le Maroc, destination nearshore qui capte 50% de l'off-shoring français, selon l'Office des Changes marocain, a lancé, en mai 2016, un plan d'investissement et de soutien de 140 millions d'euros pour ses acteurs locaux mis à mal par la deuxième phase d'off-shoring en Afrique subsaharienne. Le gouvernement marocain offre une réduction d'impôts à ses acteurs locaux ou une facilitation pour l'ouverture de nouveaux bureaux. La mesure comprend une baisse de l'impôt sur les sociétés et la subvention de nouveaux investissements au Maroc.

Le mid market: se repositionner ou mourir

Le secteur se polarise en effet entre des outsourceurs mondiaux qui se focalisent sur la réduction des prix, l'off-shoring et l'automatisation, avec un processus de management très industrialisé, et des acteurs capables de construire des prestations à forte valeur ajoutée, donc moins sujets aux pressions tarifaires. Paradoxalement, entre ces extrêmes se trouvent de nombreux opérateurs français de plus petite taille, "le mid market", bloqués dans une impasse stratégique. "Il leur faut faire un choix rapidement sous peine de disparaître, prévient Flavien Vottero (Xerfi-Precepta). Leur repositionnement doit se faire de manière réfléchie et progressive. Il faut trouver un équilibre entre la promesse de valeur et l'organisation de leurs centres de contacts, grâce à un management humanisé et des tarifs plus élevés."

La détérioration du contexte concurrentiel débouche sur une complexification des relations entre donneurs d'ordres et prestataires. Ainsi, l'étude menée par Xerfi relève une tendance à renégocier les prix et à mettre les prestataires en concurrence dans le cadre d'appels d'offres inversés. Globalement, les acteurs qui réussissent sont ceux qui prennent en charge l'ensemble de la relation client d'une marque au niveau international, à l'image de Teleperformance, Arvato, Acticall Sitel, Webhelp, Comdata France, et ceux qui demeurent cantonnés à un marché de niche.

Du traitement de tâches au design de l'expérience client

Face à l'exigence croissante des clients, "les outsourceurs constatent depuis deux ou trois ans une augmentation forte de la complexité des demandes, note Didier Ferrier, président et fondateur d'Eodom. Il n'importe plus seulement de traiter les flux mais d'apporter de la valeur au client final". Le prestataire abandonne le simple traitement à l'acte au profit d'une prestation complète, comprenant conseil et aide à la conception de services. "Les clients cherchent un résultat et non plus seulement un moyen", renchérit Frédéric Durand, fondateur et président de l'éditeur Diabolocom.

De même, Arnaud de Lacoste, cofondateur du groupe Acticall Sitel, explique: "Nous devons être apporteur d'idées concernant l'évolution du parcours client, notamment grâce à l'analytics." De plus, les stratégies de zones de production doivent être en permanence remises en question en fonction des mouvements économiques et politiques des pays d'implantation. "Nous sommes en veille constante sur les nouveaux "shores" et conseillons nos clients sur la diversification des risques pays", poursuit Arnaud de Lacoste.

Pour rassurer les marques, les outsourceurs doivent faire montre de leur solide assise financière. Ainsi, sur les sept premiers acteurs du secteur, cinq sont détenus par des fonds d'investissement, tandis qu'Arvato est adossé au groupe Bertelsmann, qui date de 1835 et possède des activités dans la presse, l'édition et la télévision. Quant au géant Teleperformance, il est coté en Bourse depuis le 18 janvier 2007.

(1) "Le marché des centres de contacts, relation client, BPO, chatbots, optimisation des RH : à quoi ressembleront les centres de contact de demain", étude Xerfi-Precepta. L'enquête est publiée courant décembre 2017.

Sur le même thème

Voir tous les articles Outsourcing