Le consommateur moyen a définitivement disparu

Un consommateur caméléon avec des comportements de plus en plus complexes pour affronter une crise durable. C'est le constat de Kantar Worldpanel pour 2013 : des arbitrages qui épargnent les produits de grande consommation, stabilité des dépenses chez les jeunes, valorisation chez les seniors...

"2013, un consommateur caméléon" . A l'occasion de son dernier Media Morning, Kantar Worldpanel a fait le point, la consommation en France. Le contexte de l'année n'a pas été favorable à la consommation : des à-coups dans l'évolution du PIB en volume (-0,2% pour le 1er trimestre, +0,5% pour le 2ème, -0,1% au 3ème) ; une météo chaotique (hiver maussade, printemps le plus froid depuis 1987, bel été) ; hausse du chômage... Seul point positif : le redressement du pouvoir d'achat par unité de consommation à +0,8% au 1er trimestre, +0,3% au 2ème, après une baisse de 1,5% sur 2012.

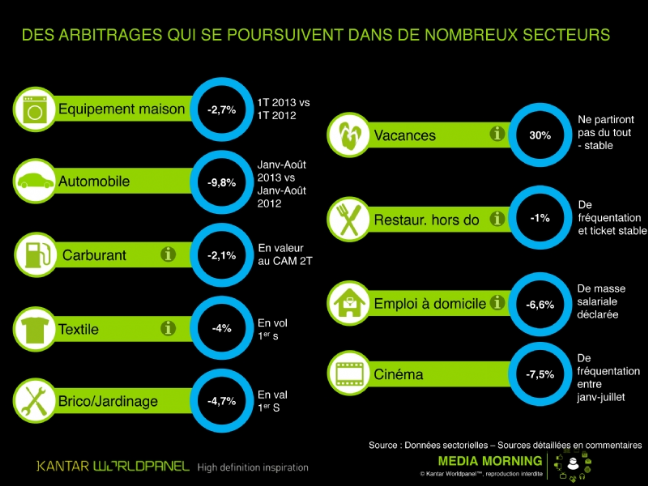

"L'envie de dépenser n'est toujours pas au rendez-vous et la perception de leur pouvoir d'achat par les ménages est globalement plus négative au second trimestre", constate Gaëlle Le Floch, strategic insight director, en poursuivant : les arbitrages se poursuivent dans de nombreux secteurs hors-alimentaires.

Les PGC sont épargnés ("il faut manger pour vivre" pour reprendre la première partie de a maxime de Socrate !). Sur l'année arrêtée à début octobre, les ménages dépensent plus qu'en 2012, mais, constate Kantar Worldpanel, cette hausse en valeur est uniquement liée à la hausse du prix payé. Les volumes baissent (17 articles par ménage en moins) mais la fréquence d'achat est stable, en très légère hausse.

Au cumul annuel 3 ème trimestre : les catégories qui s'en sortent le mieux sont :

- le liquide (+0,9% en volume ; +3,8% en valeur)

- L'hygiène-beauté (+0,7% en volume ; +1?9% en valeur)

- L'épicerie (+0,7% en volume ; +1,9% en valeur).

En revanche : l'entretien (-2,9% en volume ; -0,3% en valeur) et le frais libre service (-0,6% en volume ; +0,4% en valeur) s'en sortent moins bien."Il n'y a pas de report sur les produits de base à cuisiner mais plutôt sur le snacking !", note Gaëlle Le Floch. Et la tendance de la baisse des MDD et du HD se poursuit : les MDD totalisent (CAMT 3ème trimestre) 32,6% en valeur (vs 33,2% pour la même période en 2012) et le HD 12,3% (vs 13%).

Conséquences : les grandes marques tirent leur épingle du jeu avec en moyenne une croissance de 3% des points de contact pour le Top 50. Et la côte d'amour observée sur la moyenne des 700 marques trackées dans Prométhée est de 48%. Les grandes marques sont également reconnues pour leur dynamisme (14% vs 8% pour les MDD), leur originalité (13% vs 5% pour les MDD), leur qualité (36% vs 28% pour les MDD) et leur confiance (33% vs 28% pour les MDD).

Un consommateur toujours très sensible aux promotions

Cela n'empêche pas le consommateur de rechercher toujours les bonnes affaires. La sensibilité aux promotions n'a jamais été aussi forte : 54,8% vs 47,6% en 2012.

Quels enjeux pour demain ? "Un des changements majeurs concerne les générations. Les plus de 50 ans devraient continuer à dépenser plus. Ce qui est logique car, d'après nos projections, les plus de 65 ans devraient représenter plus de 26% de la population française en 2050 contre 16,7% en 2010", répond Gaëlle Le Floch en poursuivant "Cette cible devrait être clé dans la valorisation des marchés. Seule inconnue : quel sera leur pouvoir d'achat à l'avenir avec la problématique des retraites ?".

A l'inverse, la déconsommation des jeunes devrait se poursuivre. Cette population des moins de 30 ans, très touchée par le chômage (25,7%, +3,4 point sur un an) a des habitudes de consommation décalées par rapport à la moyenne des Français : un budget logement plus important dans le budget global (21,3% vs 14,1%), un budget alimentaire plus faible et un budget transports légèrement plus élevé.

Cette cible est la plus en attente de comparaison et de contrôle. Et à ce titre, le drive est une réponse parfaitement adaptée (les moins de 35 ans sont plus de 36% à acheter en drive vs 23% pour la moyenne). Les jeunes sont ceux chez qui la liste de courses a le plus progressé, de 38% en 2006 à 50% en 2013. Ce sont aussi ceux qui comparent le plus les prix entre les marques (78%, +8 points). Mais (le consommateur n'est pas un être rationnel !) ce sont aussi ceux qui se laissent le plus tenter (25% achètent juste parce qu'ils voient les produits en rayon).

"Le consommateur moyen n'existe plus, conclut Gaëlle Le Floch. On a devant nous un consommateur investi, aux multiples attentes, parfois contradictoires". Quelques données pour étayer ses propos : 30% des consommateurs sont des "ChronoVictims" ; pour 46%, le prix est le critère de choix le plus important... et 47% sont prêts à payer pour plus de qualité ; 53% essayent d'acheter des produits locaux aussi souvent que possible... et le Made in France est mentionné comme raison d'achat pour 85% des foyers ; 54% aiment essayer les nouveaux produits ; 36% préfèrent aller dans les petits magasins près de chez eux plutôt qu'en grande surface ; 72% sont inquiets de la sécurité alimentaire des produits...

Les conseils de Kantar Worldpanel devant ces attentes de plus en plus complexes : continuer d'investir car, même en temps de crise, cela fonctionne auprès des consommateurs.

Sur le même thème

Voir tous les articles Data room

![[Tribune] L'IA dans le panier des retailers](https://cdn.edi-static.fr/image/upload/c_lfill,h_201,w_298/e_unsharp_mask:100,q_auto/f_auto/v1/Img/BREVE/2022/12/377822/intelligence-artificielle-dans-retail--L.jpg)